2022年以来,武汉市场下行压力不断加剧,房企供货信心不足,开盘去化率低至两成,广义库存现已接近1亿平方米。5月,武汉跟进放松房地产政策,房企端优化预售资金监管,客户端对三类人群放开限购。而在政策暖风下,武汉市场能否迎来困境逆转?

01 2022年武汉楼市加速赶底

侧面映证中西部集体褪色

一、武汉既是楼市成交“粮仓”,又是中西部乃至全国市场的“体温计”

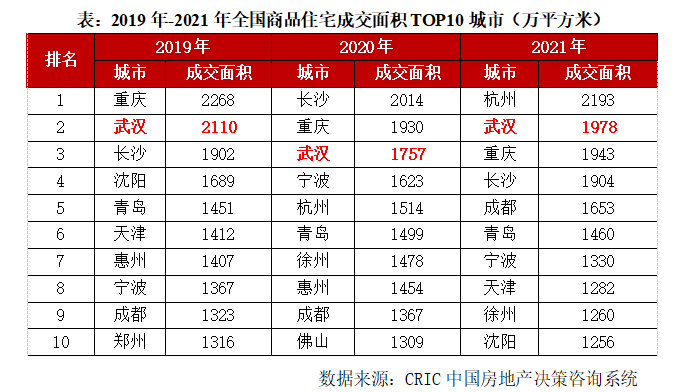

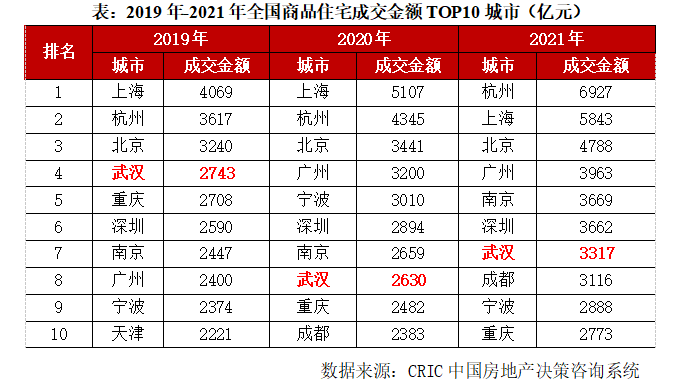

武汉是全国楼市成交“粮仓”,成交面积常年排名全国前三。2019年,武汉和重庆是全国唯二商品住宅成交规模突破2000万平方米的城市。2020年,受疫情影响,武汉全年新房成交面积缩量至1757万平方米,但排名仍高居全国第3位。2021年上半年,受疫情抑制的购房需求集中释放,带动全年成交规模重回1978万平方米高位,排名重回全国第2位。

成交金额方面,武汉长期领跑中西部城市,常年排名全国前十。2019年,武汉新房成交金额2743亿元,排名全国第4,仅次于上海、杭州、北京。2020年、2021,武汉新房成交金额分别排名全国第8和第7,依然领跑所有中西部城市。

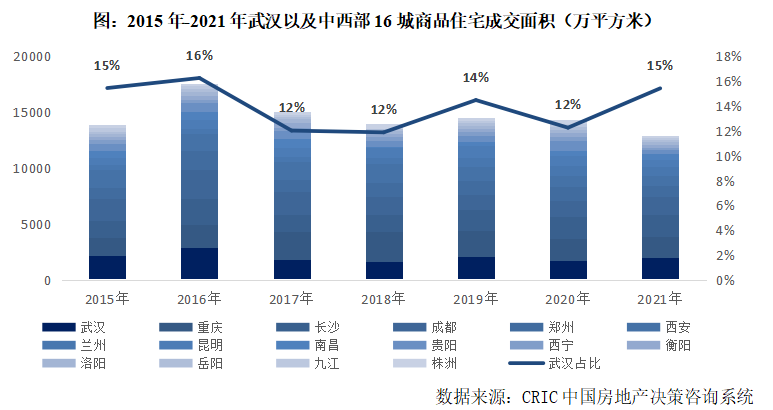

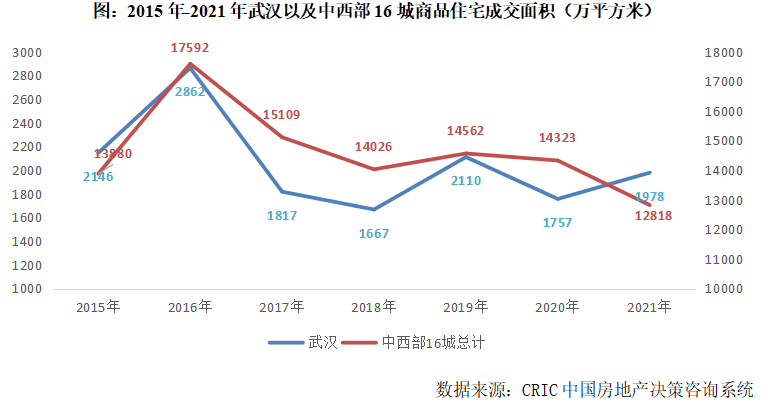

在16个主要中西部城市中,武汉房地产市场份额一直保持在15%左右。个别年份份额略有下滑,比如2017-2018年,主要是受制于供应不济,2020年则是受限于疫情导致的前4月楼市停摆,拖累全年成交份额下滑至12%。

不仅如此,武汉还是中西部市场的“体温计”。武汉房地产市场走强,往往也意味着中西部整体市场热度抬升,比如2016年武汉楼市异常火爆,全年成交规模接近3千万平方米,中西部16城成交同步攀升至1.76亿平方米高位,又比如2022年,包括武汉在内的中西部城市市场都非常低迷。

二、2022年武汉供需低迷库存高企,去化率低至两成远城区销售惨淡

02依库存、去化率划分两段长周期

从卖方到买方市场转化

一、网签延迟致数据失真,传统成交滤波模型难以真实反映市场周期

二、以库存、开盘去化模拟真实市场,划分由升转降两段长周期

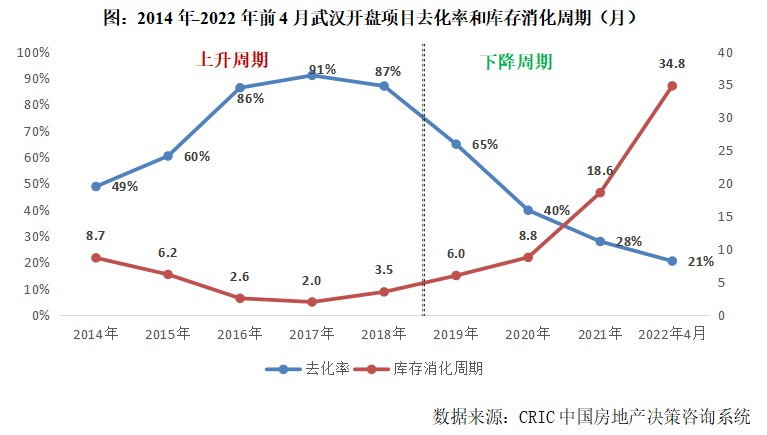

1、2014年H2至2019年H1进入上升周期,库存出清近乎无房可售

2014年下半年-2019年上半年,武汉房地产市场处在持续上升周期,新房整体供不应求,库存接近出清,消化周期由9个月逐渐降至4个月以下,开盘平均去化率由不足5成上升至9成左右。

2014下半年-2015年武汉房地产市场进入快速上行周期。项目销售情况明显改善,从少人问津到热点项目捂盘惜售,开盘平均去化率由不足5成上升至60%。成交规模连续2年创下历史新高,并领跑全国其他城市。供不应求态势初显,新房库存快速出清,消化周期缩短至6个月。房价止跌并进入快速上涨通道,2015年武汉新房成交均价达到8811元/平方米,较2013年上涨25%。

2016年,武汉楼市、地市异常火爆,新房市场一房难求,全年成交再创新高,土拍白热化,接连诞生13宗全市、区域单价地王。3月开始,武汉便爆发了一轮小阳春行情,新房市场严重供不应求,开盘即罄成为常态,光谷等热门片区更是出现开发商收缴高额认筹金、深夜悄悄开盘、购房者彻夜排队买房等奇观,9月调控政策密集出台,3个月内1次升级限贷、3次加码限购,也难以浇灭抢房热情,全年成交规模2862万平方米,再创历史新高。土地市场火热非常,全市单价地王2次被刷新,还诞生13块区域地王,正荣、华夏幸福、龙湖等十余家品牌房企首次落子武汉。

2017年,武汉房地产市场维持高温运行,楼市供不应求矛盾依然突出,全年平均去化率超过9成,成交均价首次“破万”。年内商品住宅库存消化周期维持在2个月左右,库存几乎出清,核心区域近乎“无房可卖”导致成交主力外移,二环内成交比重由上一年的9%降至4%,而三环外成交占比达到6成以上,由此也带动非限购区域房价大幅上涨,全市成交均在2017年首次突破10000元/平方米大关。

2018年,在全国楼市大降温的背景下,武汉楼市却走出了独立行情。全年共计开盘加推平均去化率87%,基本与2016、2017年高热期相持平,市场热度并未明显消退。供不应求问题略有缓解但仍然存在,年末商品住宅库存消化周期也只有3.5个月。

2019年上半年,武汉房地产市场平稳运行,楼市表现虽不及2016、2017年鼎盛期抢眼,但仍好于2014、2015年。上半年开盘平均去化率维持在74%相对高位,截至6月底,库存面积较2018年没有明显扩张,但由于成交略有放缓,消化周期小幅拉长至4.2个月。

2、2019年H2至今步入下降周期,库存高企买方市场格局强化

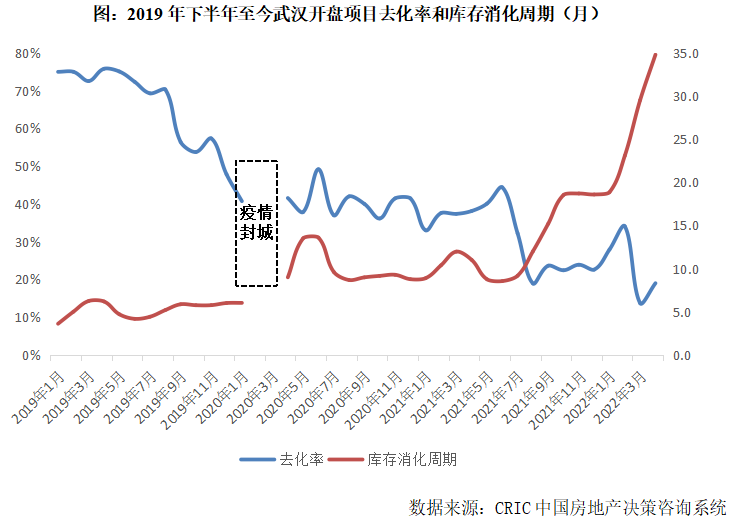

2019年下半年至今,武汉房地产市场处在下行周期,新房供求形势发生逆转,开盘去化率由60%逐年下降至21%,库存消化周期则由6个月持续攀升至35个月。

2019年下半年开始,由于前期供地集中形成新房供应,导致市场供求关系恶化,楼市开始降温。下半年,武汉商品住宅供应面积高达1569万平方米,环比增长74%,但成交明显不济,开盘平均去化率只有60%,较上半年下降14个百分点,46%的项目启动分销,包括盘龙城、阳逻等热门刚需板块,以及中心城区豪宅楼盘均有上马分销渠道动作。年末,武汉商品住宅库存规模攀升至1247万平方米,创2016年3月以来新高,消化周期拉长至6个月。

2020年,受到疫情冲击,一季度武汉楼市供求皆降至历史低位,但随着纾困政策落地见效,二季度开始市场逐渐企稳。但这也只是低位企稳,武汉楼市并未走出2019下半年以来的调整期,全年开盘去化率跌至40%,同比下降25个百分点。由于疫情导致部分外来务工群体流失,远郊刚需置业需求收缩,市场面临比主城更大的下行压力,去化率低至35%。

2021年上半年受土地市场热度传导,武汉楼市阶段性小幅转暖,下半年受到行业大环境影响,楼市复又急转直下,开盘去化率降至24%,较上半年再下跌15个百分点。受近些年市场低温运行的影响,武汉开盘频次呈逐年下滑走势,2021年全年仅开盘648次,较2020、2019年下降10%以上,半数以上项目选择平推入市。

2022年前4月,武汉楼市继续筑底盘整。1月、2月开盘去化率结构性上行至30%左右,3月、4月再度回落至20%以下,且由于新一轮疫情导致部分售楼处关闭,项目来访量、认购量都出现下滑,全市范围大量项目以特价、工抵等名义推货,远郊区为加速去化更是翻倍式上调分销点位,比如长江中心点位由每套5万元上涨至10万元。

03 西安:市场集中与分化显著

土拍热度有望提升

一、14年H2至15年:旧改换房需求叠加政策催化,成交量价齐涨

1、市场:成交转暖房价由跌转升,去化率升至6成部分项目“日光”

2、内因:持续5年的城中村改造收尾,催生大量改善换房需求

2010-2014年间,武汉主城区迎来大规模的城中村改造,例如2010年主城成交的2983万平方米土地中,52%是城中村改造土地,2012年这一比重更是高达59%。2010-2014五年间累计成交城中村改造土地建面超过6000万平方米。

而进入2015年,城中村改造基本结束,城中村土地成交的绝对量和占比都明显下降,成交建面降至274万平方米,同比下降60%,占全年土地降至19%,较2014年下降11个百分点。随之而来的,是大量拆迁户基于改善居住环境的需要而产生的增量购房需求,并一齐涌入新房市场。

3、外因:政策放松是助推剂,全面取消限购、央行认贷不认房

二、16-19年H1:引才成效卓越,楼地市火爆地价与房价轮动上涨

1、市场:政策“免疫”库存加快出清,房企惜售一房难求

2、内因:百万大学生留汉3年达成,增量购房需求踊跃入市

武汉拥有89所高校和130余万高校在读生,但一直以来毕业生留汉积极性不高,2016年,武汉人才净流入率为-0.4%。2017年,武汉启动“百万大学生留汉计划”,力争5年留下100万大学生,由此也引爆了二线城市“抢人大战”。武汉先发制人且政策力度空前,比如落户门槛逼近于零,发布人才租房、购房等安居补贴。

到2020年1月初,3年时间新增留汉大学生109.5万人,提前两年完成计划目标,海归回流、一线城市回流、博士等具有较高支付能力的人群落户数量明显增加。百万人才来汉留汉带来了规模非常可观的安家置业需求,为武汉楼市注入了新的活力。

3、外因:地价上涨倒逼房价看涨预期,区域乃至全市地王频出

2016年,武汉土地市场空前火爆,外来房企加速布局武汉,包括龙湖、富力、阳光城、雅居乐在内的十余家品牌房企首入武汉,上演抢地大战,全市宅地平均溢价率达到58%。全年诞生2宗全市单价地王、13宗区域单价地王,最高成交楼板价记录被刷新至20021元/平方米,这一纪录直到2020年才被再度打破。平安以110.65亿元总价力压金茂、华润等一众房企,摘得汉阳新港长江城地块,接棒武汉总价地王,除此以外,东西湖、洪山、黄陂、江夏、青山等5区区域总价地王记录也被刷新。地价上涨倒逼房价看涨预期,基于买涨心理,潜在置业群体踊跃入市,加剧楼市供不应求,开发商争相竞地、购房者蜂拥抢房是2016年武汉房地产市场的真实写照。

2017年,金科、泰禾、金融街、中粮等外来房企强势进驻武汉,土拍延续高热,全年宅地成交金额创历史新高,达到1454亿元,高基数基础上同比增长67%。2017-2019年,武昌、新洲、青山等9区诞生了新的区域单价地王。

04 19年下半年至今土地超卖

供应过剩主导下降周期

一、19年H2至20年:供应放量需求两级分化,市场拐点下行但仍具韧性

1、市场:去化率跌至4成,分销、折扣加码,但成交仍具韧性

2、内因:供地过量远城区显著超标,买方市场形成在售项目净增8成

2017-2019年,武汉供地显著过量,涉宅用地成交总建面多达8125万平方米,相当于同期商品住宅成交面积的1.5倍。尤其是远城区供地显著超标,例如东湖高新、东西湖区涉宅用地成交总建面都在1000万平方米附近,相当于同期商品住宅成交面积的2.1倍。

受此影响,武汉房地产市场逐渐由卖方市场向买方市场转化,表现于在售项目大幅跃升。2018-2020年,武汉重点监测活跃项目数量由239个持续提升至431个,净增长80%。其中,强销在售项目由141个大幅提升至353个,净增长1.5倍,市场竞争激烈程度可见一斑。

3、内因:疫情倒逼改善需求加速释放,但务工人员外流刚需收缩

4、外因:从政策底到市场底,纾困政策连番刺激下市场恢复正常化

二、21年H1:人口回流需求延期释放,市场短暂回暖区域加剧分化

1、市场:供求创17年以来同期新高,去化率持稳4成但区域分化加剧

2、内因:经济全面复苏常住人口大增百万,需求延期14个月集中释放

2020-2021年,武汉常住人口连续两年增长120万人以上,主要原因有以下两方面因素:

其一,疫情后经济全面复苏,大量外来人口返汉留汉。2021年,武汉GDP同比增长12.2%,固定资产投资同比增长12.9%,社会消费品零售总额同比增长10.5%,均实现两位数增长。随着武汉经济全面复苏,大量外来人口返汉留汉,此前外流的务工人员逐渐回流。

其二,众多头部企业落地武汉,产业人口指数级增长。近年来,武汉大力发展数字经济和总部经济,集结了多个科技公司的“第二总部”,包括小米武汉总部、TCL华中区域总部、腾讯(武汉)数字产业总部等,既推动了产业升级与科技创新,又提供了大量的就业机会,产业人口指数级增长。

而在外来人口大量涌入的情况下,2021年3-6月武汉楼市成交持续放量,历月成交面积皆超200万平方米,因疫情暂时搁浅的购房需求终在延期约14个月之后集中释放。

3、外因:地王是“催化剂”,全市地王突破3万/平助推房价看涨预期

地王是房地产市场转暖的“催化剂”,2020年至2021年上半年,武汉多区域频出地王,全市单价地王历史性突破3万元/平方米。地价上涨既助推房价上涨预期,又刺激居民购房消费。

2020年,基于地方财政收支考量,武汉优化供地质量,主城区优质地块供应持续增多。起拍价普遍上调,部分地块起拍价甚至创所在区域地价新高,意味着即便底价出让,也刷新区域地王纪录。例如11月26日,中建三局底价18.5亿元摘得洪山区鲁磨路和华科大西路交叉口地块,楼板价14729元/平方米,创洪山区新的单价地王。全市地王突破3万元/平方米,11月13日,华润置地总价65.7亿元竞得江岸区解放大道与头道街交汇处地块,楼板价30558元/平方米,创全市新的单价地王。

2021年上半年,武汉首轮集中土拍热度不减,东湖高新、硚口、东西湖等区域相继诞生新地王。例如6月29日,南山控股及武汉城投联合体总价72亿元竞得东湖新技术开发区高新二路以南、光谷三路以西地块,楼板价20799元/平方米,刷新东湖高新区单价地王纪录。

三、21年H2至今:土地超卖、需求趋饱和,市场主基调转向去库存

1、市场:成交加速下行到访、去化率全面转弱,区域及项目分化加剧

2021年下半年以来,武汉房地产市场加速下行,集中体现在以下四个方面:

其一,房企供货信心不足,成交加速下行。2021年下半年,武汉房地产市场明显转冷,累计成交806万平方米,同比下降37%。2022年,市场形势愈加严峻,前4月累计成交285万平方米,同比跌幅扩至61%。房企供货信心不足,前4月累计供应297万平方米,同比下降58%。据武汉房管局公布数据显示,预计二季度可达预售条件共计142个项目、481万平方米,4月仅供应37个项目、107万平方米,占比低至22%。其中,主城区供应相对充足,远城区仅少量项目补货供应。

其二,去化率不足两成。2021年下半年,武汉开盘去化率趋势性下行,去化率由上半年的39%跌至下半年的24%,净减少15个百分点。2022年,开盘去化持续低迷,尤其是3月,去化率低至14%,创历史新低。4月,去化率小幅回升至19%,环比提升5个百分点。

其三,到访量及转化率持续下滑。2021年下半年,武汉单盘平均周度客户来访降至78组,单盘平均周度持销跌至7套。2022年1-4月,单盘平均周度客户来访进一步回落至62组,单盘平均周度持销低至4套。

其四,区域及项目分化加剧。改善性需求相较坚挺,武昌滨江、白沙洲、南湖个别性价比楼盘去化表现优异,刚需客户观望情绪浓重,三环外刚需盘去化承压,特价房、团购折扣等营销活动持续加码。远郊板块部分项目分销佣金持续上调,例如恒基旭辉铂悦园著全民营销提点上涨至7万元/套,长江中心则由5万元/套上涨至10万元/套。

2、内因:土地超卖近5年宅地成交1.3亿平,广义库存近1亿平

2017-2021年,武汉土地超卖,涉宅用地成交总建面13471万平方米,相当于同期商品住宅成交面积的1.4倍,直观反映供需明显错配。

截至2022年4月末,武汉狭义库存2123万平方米,去化周期多达34.8个月。广义库存高达9736万平方米,即便不再新增供地,仍需5年以上才能去化完毕。其中,大盘显著偏多乃是广义库存高企的首要因素,单盘销售周期大都超5年,部分项目更是超10年。例如黄陂区,便有绿地、武汉城建两三个大盘,剩余待售面积接近420万平方米。

3、内因:远城区扩张过快,但市政配套及人口导入存时间差

4、内因:需求趋饱和刚需持续减少,百户购房比达51.3%

2006-2021年,武汉百户购房比达到51.3%,远高于其他一二线城市。一方面,武汉房价在过往15年平稳上涨,大量中等收入群体成为购房主力。另一方面,武汉市场需求逐渐趋于饱和,尤其是刚需,成交占比持续走低。可以预见的是,武汉市场需求将由有房住到住好房进阶,意味着未来刚需将持续减少,改善性需求则将稳步释放。

5、外因:全国市场下行房价预期转跌,房企暴雷致市场信心动摇

四、供需是周期升降的决定因素,政策、地王对市场约有半年刺激效应

1、供需是周期升降的决定因素,需求引领上升周期、供应主导下降周期

供需乃是武汉房地产市场周期性变化的决定性因素,旺盛需求主导上升周期,过量供应主导下降周期。具体而言,2017年武汉启动“百万大学生留汉计划”,力争5年留下100万大学生,并提前两年完成。而在旺盛需求主导下,2017年至2019年上半年,武汉房地产市场异常火爆,近乎无房可售。2017-2021年,受累于土地超卖,武汉房地产市场逐渐由卖方市场向买方市场转化,且有不断恶化的趋势。而在过量供应主导下,2019年下半年以来,武汉房地产市场持续转冷,成交加速下行,广义库存现已接近1亿平方米。

2、政策、地王仅是催化剂,刺激效应约持续半年但难以扭转市场周期

政策、地王仅是催化剂,对武汉市场大概有半年左右的刺激效应,但难以根本性扭转市场周期。具体而言,受疫情影响,2020年上半年武汉房地产市场一度陷入停摆,上半年累计成交同比下降47%。但在纾困政策的轮番刺激下,极大程度上恢复市场信心,房地产交易快速回归正常化,下半年累计成交同比转增5%,最终完成了从政策底到市场底的有效转化。

2019年下半年,武汉房地产市场开始进入下降周期,但2021年上半年市场曾短暂回暖,成交创2017年以来同期新高。核心因素在于地价上涨助推房价看涨预期,变相刺激居民购房消费。2020年至2021年上半年,武汉土拍市场持续火热,多区域频出地王,全市单价地王历史性突破3万元/平方米。

05 总结:短期四季度走出调整

长期供需平衡无虞

一、武汉要摆脱市场困境,需放松限购、限贷等政策组合拳助力

2022年以来,稳地产政策持续发力,地方因城施策分类放松调控,且政策落地频率显著加快。据不完全统计显示,截至5月17日,共计108省市出台166次放松政策,杭州、苏州、成都等强二线城市跟进放松限购,南宁、郑州、无锡等弱二线及三四线城市更在需求端予以刺激。

我们认为武汉要摆脱现阶段的市场困境,仍需政策组合拳助力,尤其要在需求端予以刺激。其一,放松限购,例如远城区率先取消限购。其二,放松限贷,例如下调二套房首付比例至40%。其三,财税刺激托市,例如对购买新建商品住房的家庭减免契税,又如对购买首套房的各类人才发放购房补贴。

二、短期市场拐点要到2022年底,中长期供求恢复平衡成交高位保持

1、短期:市场拐点要到2022年底,区域及项目加剧分化

短期内,武汉过量供应的市场格局难以实质性改变,房地产市场较难摆脱下降周期。受累于广义库存现已接近1亿平方米,即便不再新增供地,仍需5年以上才能去化完毕。因此,武汉市场主基调仍是去库存,倘若需求端没有强力刺激性政策落地,市场拐点可能要到2022年底乃至2023年上半年。

区域及项目加剧分化,改善性需求相较坚挺,市场热度逐渐回归主城区,高性价比楼盘成交去化依旧不成问题。刚需增长乏力,远城区去化压力或将不断加剧,打折降价、分销提佣等常态化。

2、长期:供应改善需求充裕,年均成交1500-1800万平

中长期来看,武汉房地产市场供求基本平衡。2021-2035年,武汉潜在住房供应约2.5亿平方米,潜在购房需求同样达到2.5亿平方米,年均成交规模仍将维持在1500-1800万平方米。

其一,供应改善。截至2035年,预计武汉潜在住房供应约2.5亿平方米,主要由两部分构成:第一类,广义库存约1亿平方米,其中主城区0.32亿平方米,副城区0.48亿平方米,远城区0.2亿平方米。第二类,新增供地约1.5亿平方米,其中主城区旧改拆迁1亿平方米,副城区0.4亿平方米,远城区0.1亿平方米。

其二,需求充裕。一方面,随着常住人口稳步增长,武汉住宅保有量将持续上升,预计到2035年住宅保有量或将达到59760万平方米。另一方面,随着旧城改造持续推进,武汉商品住宅所占比重将稳步提升,预计到2035年商品住宅占比或将达到86%。

2021年至2025年,预估武汉商品住宅需求量8600万平方米,年均成交面积约1700万平方米。2021年至2035年,预估武汉商品住宅需求量2.5亿平方米,年均成交面积仍将维持在1500-1800万平方米

Copyright © 2001-2026 湖北荆楚网络科技股份有限公司 All Rights Reserved

互联网新闻信息许可证 4212025003 -

增值电信业务经营许可证 鄂B2-20231273 -

广播电视节目制作经营许可证(鄂)字第00011号

信息网络传播视听节目许可证 1706144 -

互联网出版许可证 (鄂)字3号 -

营业执照

鄂ICP备 13000573号-1  鄂公网安备 42010602000206号

鄂公网安备 42010602000206号

版权为 荆楚网 www.cnhubei.com 所有 未经同意不得复制或镜像